Blog Mefop

Il rischio demografico e non solo: quali soluzioni per le casse di previdenza dei professionisti?

- Welfare liberi professionisti

- Casse di previdenza

- Liberi professionisti

Molti Paesi con economie mature attualmente sono segnati da evoluzioni demografiche che stanno incidendo sulla struttura per età della popolazione. Dato l’incremento continuo della speranza di vita ad ogni età dopo i 60 anni, a livello globale, la quota degli ultra 60enni sul totale della popolazione è salita dall'8% (200 milioni di persone) nel 1950, a circa l'11% (760 milioni) nel 2010, e si prevede un drastico aumento fino al 21,2% (2 miliardi) entro il 2050 (UN, 2013). Tutto ciò va comunque congiunto al declino costante del tasso di fertilità totale (il TFT nel mondo da circa 5 figli per donna nel 1950 è sceso ad oggi a 2,5 ed è previsto che scenda fino 2,24 entro il 2050).

Come conseguenza di tale fenomeno si riscontra un possibile indebolimento progressivo dei sistemi di welfare state. La maggior parte dei sistemi pensionistici “bismarckiani” che si poggia oggi sul meccanismo di finanziamento a ripartizione, è soggetta infatti ad un rischio demografico che consiste nella possibilità che il numero dei beneficiari aumenti più che proporzionalmente rispetto al numero dei contribuenti; pertanto, il perdurare dell’attuale declino demografico insieme al baby boom retirement, contribuirà a rendere insostenibile il peso degli anziani sugli attivi a parità di reddito nazionale prodotto.

Nonostante le importanti correzioni attuariali attuate nel tempo, quali la ri-parametrizzazione dei sistemi a prestazione definita e infine l’adozione di nuovi criteri di calcolo (Notional Defined Contribution - NDC o Points-Based – PB, quest’ultimo in uso in Francia e Germania), sistemi pensionistici semi-chiusi come quelli dei liberi professionisti, potrebbero non riuscire a mantenere in piedi quel patto intergenerazionale che lega individui appartenenti a popolazioni quantitativamente modeste.

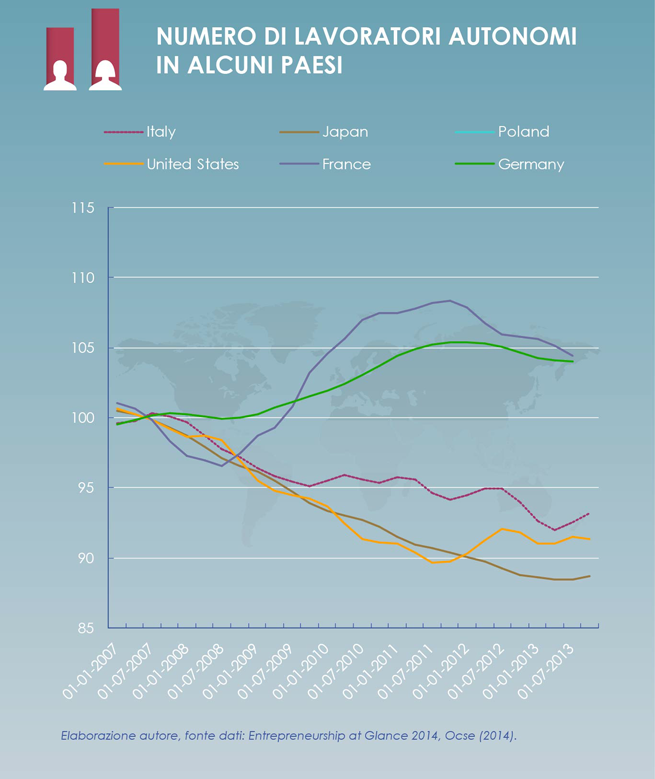

Dal grafico è possibile intuire che a partire dal 2007 (anno con valore base 100) fino al 2013, il numero dei lavoratori autonomi (compresi i professionisti) in attività in Italia sia diminuito di quasi 7 punti percentuali.

Quindi, oltre al fattore demografico, un forte calo della propensione ad intraprendere un percorso individuale da professionista, magari dovuto alla contrazione della domanda interna e all’aumento dei rischi legati alla professione (concorrenza sleale, eccessiva burocrazia, forti barriere all’entrata), potrebbe minare il welfare professionale. Si tracciano così alcune soluzioni di policy:

- l’unificazione di alcuni istituti di previdenza. Accorpare piccole popolazioni con mortalità simile, vorrebbe dire rendere il sistema maggiormente sostenibile e sostanzialmente ridurre le redistribuzioni che esso implica; nel complesso sarebbe dunque un’operazione di risk pooling in grado di evitare un fallimento del mercato.

- l’introduzione di alcune technicalities fondamentali nel contributivo: i coefficienti di trasformazione per coorte e per ammontare accumulato di contributi, cioè annuity divisors calcolati in base all’anno di nascita e all’età di pensionamento, ma anche in base al totale del montante contributivo, in modo da tener conto della diversa avversione al rischio degli individui a seconda del loro reddito.

- infine, legare la rivalutazione del montante al tasso di crescita del salario medio ed implementare un meccanismo automatico di riequilibrio finanziario sulla base di un criterio di equità intergenerazionale. In fasi depressive del ciclo economico, dove i montanti accumulati “nozionalmente” dai lavoratori potrebbero registrare indicizzazioni negative, un buffer fund costituito da risorse collocate sul mercato finanziario dovrebbe agire da cuscinetto alla volatilità dei salari. L’idea è di costituire inizialmente questo fondo a capitalizzazione, attraverso l’applicazione di un fattore di equità intergenerazionale (FEI) che permetta di scontare la ricchezza pensionistica concessa “in eccesso” alle generazioni pensionate. Tale tesoretto sarebbe poi spalmato sotto forma di rendimento negli account dei soggetti contributivi puri, nel momento in cui il loro montante si rivaluti al di sotto di una soglia di riserva.

RIFERIMENTI

OCSE (2014), Entrepreneurship at a Glance 2014.

UN (2013), World Population Prospects: The 2012 Revision, United Nations: New York.

Alfonso Salzano

Laureato con lode in “Economia della Previdenza e Sistemi di Sicurezza Sociale” presso l’Università di Cassino. Ha frequentato il Master Mefop di II livello in “Economia e Diritto della Previdenza Complementare”, come vincitore del Premio miglior tesi in materia di welfare. Dal 2014 è PhD Candidate in Economics presso l’Università di Roma La Sapienza.