Blog Mefop

Gli investimenti alternativi nei portafogli degli investitori di welfare

Sono stati pubblicati i risultati della terza edizione dell’Osservatorio sugli investimenti alternativi (Cfr. MidTerm Report n.13) nei portafogli di Casse di previdenza, Fondi pensione e Fondi sanitari.

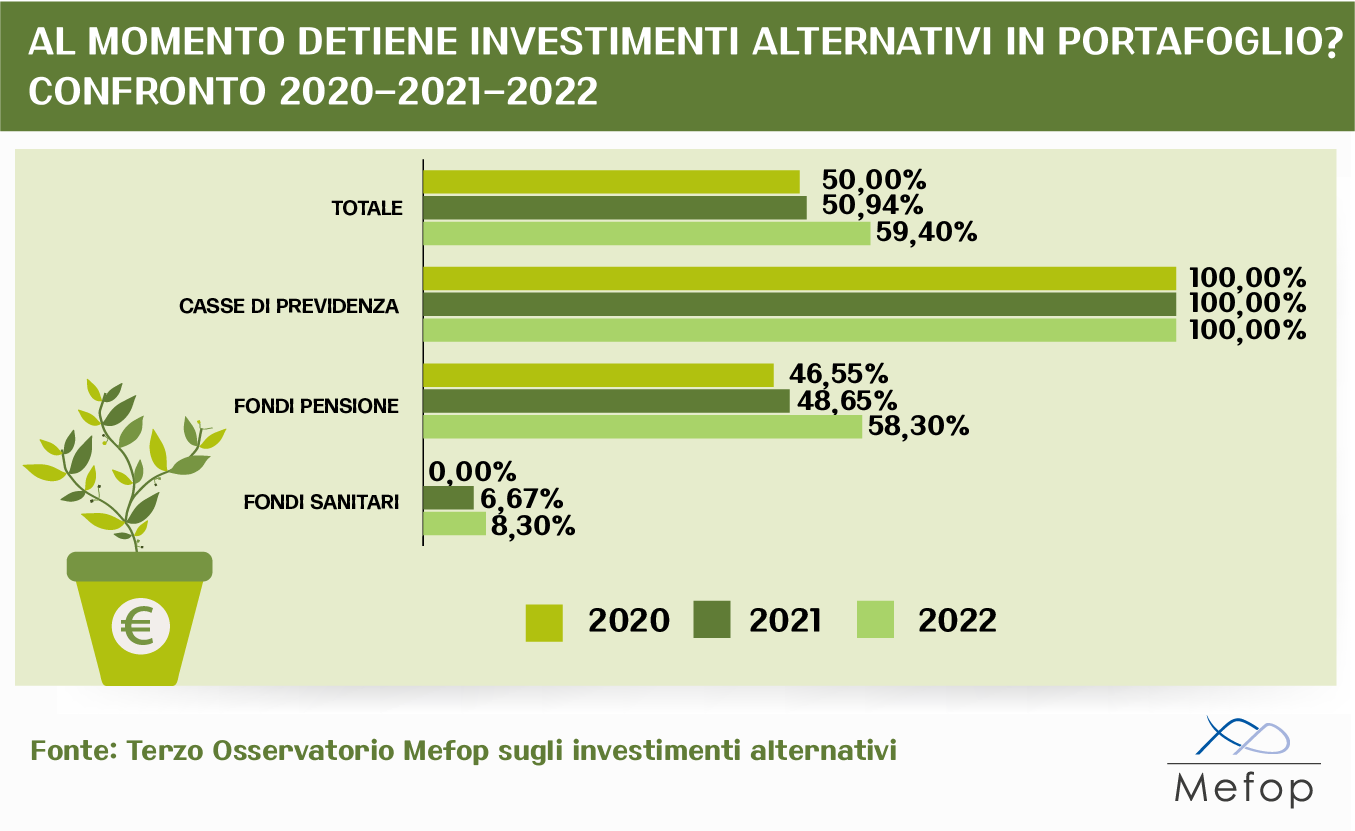

L’Osservatorio dà conto di una crescita significativa degli enti che hanno dichiarato di detenere alternativi: essi sono passati dal 50% nel 2020 al 59,4% nel 2022 (+19%). Tale aumento si deve essenzialmente a quanto è avvenuto nella previdenza complementare: tra i Fondi pensione, infatti, la percentuale di soggetti che ha dichiarato di investire in alternativi è passata dal 46,6% del 2020 al 58,3% del 2022 (+25%).

Relativamente ai Fondi pensione si conferma l’indicazione che la principale ragione del mancato investimento negli asset non tradizionali è rappresenta dalla mancanza di strutture di controllo adeguate (33,3%); al contempo perde di rilievo il tema della sufficiente diversificazione offerta dalle asset class tradizionali (20% rispetto al 32% del 2020). L’illiquidità degli investimenti alternativi continua a rimanere un importante fattore ostativo (20% delle risposte).

Per quanto riguarda la possibilità di investire in alternativi in futuro, va segnalata una significativa disponibilità alla valutazione di opportunità future (70%). L’interesse nei confronti delle iniziative consortili è condiviso da tutte le forme pensionistiche e non solo dai Fondi pensione negoziali, gli unici che ad oggi hanno realizzato tali collaborazioni: la percentuale di enti che valuta con favore la possibilità di consorziarsi con altri soggetti (come modalità esclusiva o in aggiunta a iniziative autonome) è pari a 13,3% per i fondi aperti e a 16,7% per i fondi preesistenti. Si conferma l’esistenza di uno zoccolo duro che esclude qualunque investimento in alternativi anche per il futuro (16,7%).

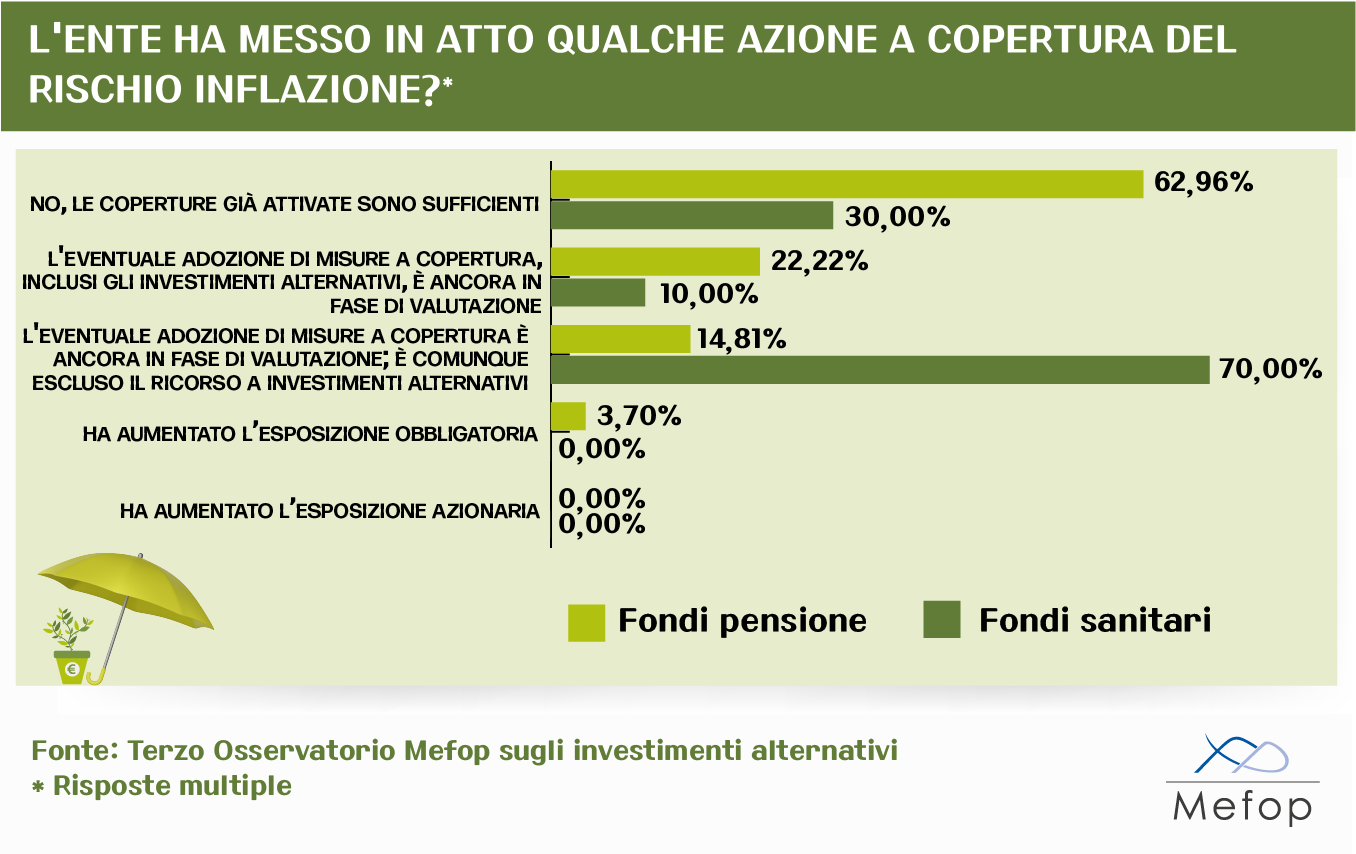

Il repentino aumento dell’inflazione non ha modificato l’approccio agli investimenti alternativi dato che il 62,9% dei Fondi pensione ha dichiarato che le coperture già attivate sono state ritenute adeguate anche nel mutato contesto.

Nella gran parte dei casi (83,3%) gli investimenti in alternativi sono allocati in uno o più comparti, generalmente quelli con maggiore patrimonio (bilanciati 49,4% e obbligazionari misti 23,4) e con un profilo di rischio più elevato (azionari 16,9%). Si consolida la crescita delle linee garantite che investono gli attivi anche in Fia: tali comparti sono passati da 0 al 7,8% in tre anni.

Le distribuzioni degli attivi non tradizionali evidenza la leggera prevalenza dell’investimento immobiliare (2,5%), realizzato prevalentemente tramite fondi (1,7%) e in misura più contenuta tramite allocazioni dirette (0,8%). Significativi appaiono gli impieghi in private equity (2,3%); di contro risultano più contenuti gli investimenti in Private debt (1,4%) e infrastrutture (0,6%); del tutto marginale l’allocazione in strumenti liquidi.

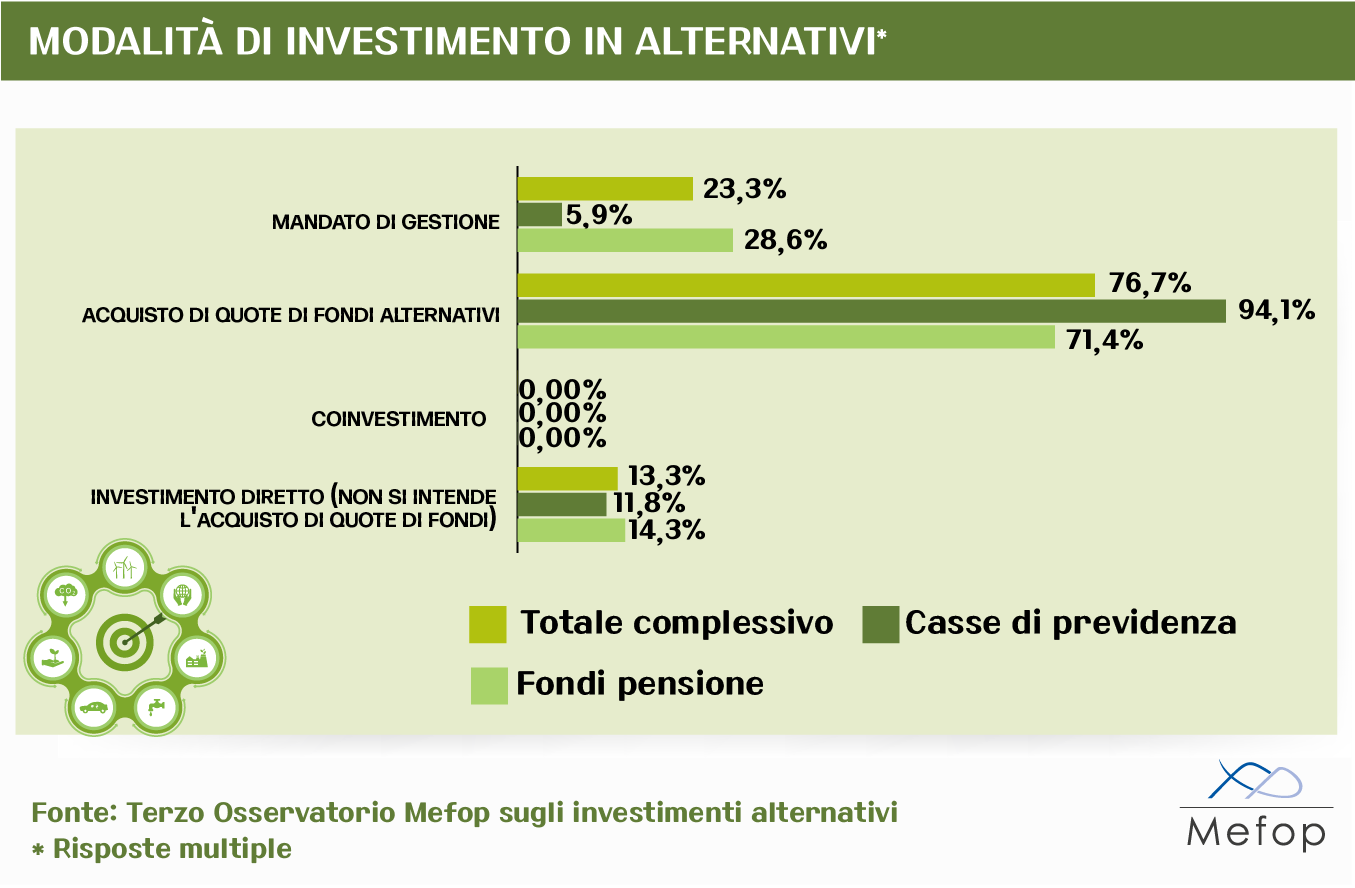

Il merito alle modalità di investimento in strumenti alternativi, gli investitori intervistati, pur essendo soggetti ad una normativa differente, sembrano prediligere l’acquisto di quote di fondi alternativi (modalità scelta dal 94,1% delle casse di previdenza e dal 71,4% dei fondi pensione). Il mandato di gestione è residuale per gli enti di primo pilastro mentre è utilizzato dal 28,6% dei fondi, prevalentemente di natura negoziale, mantenendo così la coerenza con il proprio modello gestionale. L’investimento diretto, consentito esclusivamente alle casse di previdenza e ai fondi pensione preesistenti, ha assunto per entrambi un ruolo secondario (11,8% per i primi e 14,3% per i secondi).

Circa il 50% degli investitori intervistati ha dichiarato di prevedere a livello strategico un focus geografico. Chi ha effettuato questa scelta considera come tema centrale nella selezione dei propri investimenti alternativi la possibilità di sostenere il sistema paese, a tale evidenza contribuiscono in modo determinante le iniziative consortili introdotte negli ultimi anni, in particolare nel settore dei fondi pensione; di rilievo anche gli investimenti nell’Unione europea e negli Stati Uniti.

Un altro tema strategico nella definizione dei portafogli alternativi è la considerazione dei fattori di sostenibilità nella valutazione dei progetti finanziati e dei soggetti promotori. I profili Esg risultano fondamentali nelle scelte relative agli investimenti: il 61,7% degli intervistati dichiara di considerarli nella selezione degli investimenti alternativi, superando di fatto la prassi storicamente diffusa di applicazione dei criteri Esg esclusivamente alle asset class tradizionali. Il dato evidenzia però un importante riduzione rispetto al valore del 2021 (-6,8 pp) legata al valore relativo ai fondi pensione che si è ridotto di circa 17 pp.

L’emanazione del regolamento delegato Ue 2022/1288 sembra aver destato i primi effetti sulle scelte dei fondi intervistati in merito alla qualificazione dei propri comparti in un’ottica di maggior prudenza. Presumibilmente la considerazione effettiva di profili di sostenibilità in senso ampio e non necessariamente conforme alle disposizioni del suddetto regolamento è sostanzialmente più elevata rispetto al dato registrato e, con ogni probabilità, in linea con le evidenze rilevate per le casse di previdenza, enti non soggetti alla regolamentazione Sfdr (+17,6 pp rispetto al 2021).

L’indagine evidenzia infine discrete prospettive di crescita in merito alla quota di investimenti alternativi nei portafogli degli investitori previdenziali: il livello di soddisfazione in relazione ai rendimenti ottenuti risulta molto elevato e circa la metà degli intervistati ha dichiarato di aver recentemente rivisto o pianificato di rivedere in aumento la propria quota di investimenti in tali asset class.

Maria Dilorenzo

Mefop

In Mefop dal 2011. Laureata con lode in Economia dei Mercati e degli Intermediari Finanziari. Si occupa di analisi statistica, economica e finanziaria ed è co-responsabile della gestione di Previ|DATA.

Antonello Motroni

Mefop

In Mefop dal 2006. Laureato in Economia e Commercio, si occupa di analisi economica e finanziaria ed è co-responsabile della gestione di Previ|DATA. Si occupa dei profili comunitari della previdenza integrativa.